【AMM量化深潜01】理解 AMM 的经济学本质:从无常损失 (IL) 到再平衡损失 (LVR)

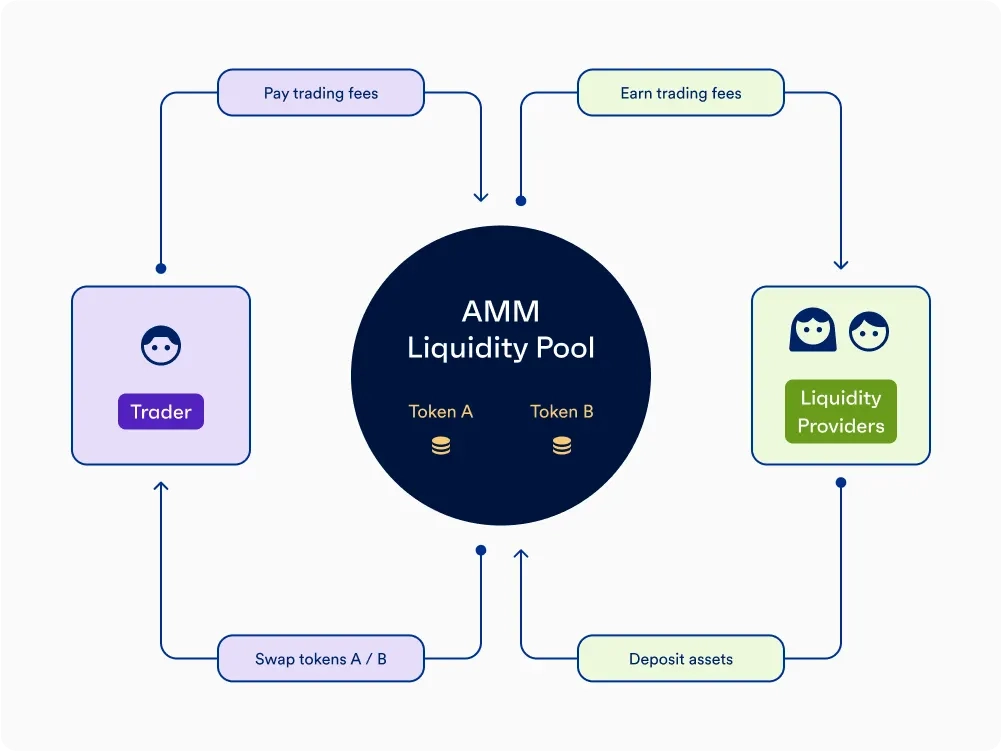

许多人将链上交易所(DEX)如Uniswap 的流动性提供(LP)视为一种被动的“理财”或“挖矿”行为,但这是一种极其危险的误解。从市场微观结构来看,AMM 本质上是一个 由算法定义的逆向选择(Adverse Selection)博弈场。

本文是【AMM 量化深潜】系列的第一篇。我们将摒弃传统的散户视角,从宏观市场均衡出发,通过严谨的数学推导剥离“无常损失(IL)”的伪装,引出专业视角下真正的 AMM 做市核心风险度量——再平衡损失(Loss-Versus-Rebalancing, LVR)。